이러한 공공 서비스 기업들은 수년 동안 계속해서 성장하는 배당 수입을 창출해왔습니다.

최근 몇 년 동안 투자자들 사이에서 공공 서비스 기업 주식에 대한 관심이 줄어들었습니다. 급등하는 이자율은 국채 및 은행 CD와 같은 낮은 리스크 투자 옵션을 더 매력적으로 만들었습니다.

그러나 이제 공공 서비스 기업 주식을 사는 좋은 시기일 수 있습니다. 이들 대부분은 미래에도 계속해서 증가할 것으로 보이는 높은 배당을 제공합니다. The Southern Company (SO 0.27%), Consolidated Edison (ED -0.96%), 그리고 Brookfield Infrastructure (BIP -0.24%) (BIPC -1.61%)은 배당금으로 알려진 몇몇 Fool.com 기고자들에게 주목받고 있습니다. 그들은 수익 중심 투자자들이 현재의 시장 분위기를 이용하고 이러한 공공 서비스 기업 주식을 구매해야 한다고 생각합니다.

Southern의 배당금은 상승할 수 있습니다.

Reuben Gregg Brewer (The Southern Company): Southern의 22년 연속적인 배당 인상은 이 기업의 배당금 측면에서 완전히 정의하지 못합니다. 왜냐하면 배당금은 76년 연속으로 안정적으로 유지되거나 연간으로 인상되어왔으며, 이는 매우 신뢰할 수 있는 패시브 소득 주식으로 만듭니다. 한편, 배당 수익률은 현재 약 4.1%로, Vanguard Utilities ETF를 기준으로 하는 평균 공공 서비스 기업의 3.5%보다 높습니다.

이 미국 대형 공공 서비스 기업에서 가장 흥미로운 점은 거대하고 예산을 초과하며 오랜 지연을 겪은 Vogtle 프로젝트가 거의 완료되어간다는 사실입니다. 이 자본 투자는 두 개의 대형 원자력 발전소를 건설하는 것을 포함하고 있습니다. 하나는 이미 가동 중이며, 다른 하나는 올해 말이나 2024년 초에 그리드에 연결될 예정입니다. 이런 일이 일어나면 Vogtle은 현금을 끌어들이는 곳에서 현금을 생산하는 곳으로 변할 것입니다. 경영진은 7억 달러의 현금 흐름 상승을 기대하고 있습니다.

그 중 일부는 아마도 부채 감소에 사용될 것이고 일부는 다른 자본 투자 프로젝트에 사용될 것입니다. 그러나 이사회는 더 높은 배당금도 고려할 가능성이 높습니다. 지난 10년 동안 Southern의 배당은 연평균 약 3%의 복리 연평균 성장률을 기록했습니다. 이것은 인플레이션을 따라가고 Vogtle 프로젝트에서의 어려움으로 인한 주주 친화적인 요소를 유지하는 데 충분합니다. 그러나 배당금 성장률이 이미 매력적인 배당금을 지불하는 공공 서비스 기업을 더욱 매력적으로 만들기 위해 5% 또는 6%로 상승한다면 가능성이 높습니다.

배당금 왕국을 향한 길

Matt DiLallo (Consolidated Edison): Consolidated Edison은 투자자로부터 받는 존경을 받지 못하고 있습니다. 이 공공 서비스 기업은 49년 연속으로 배당금을 증가시켰습니다. 이는 S&P 500 지수 내 공공 서비스 기업 중 연속 배당금 인상의 가장 긴 역사를 가지고 있습니다. 또한 Dividend Kings라는 엘리트 그룹에 가입하기까지 1년만 더 기다리면 됩니다.

그 뛰어난 추적 기록에도 불구하고, Consolidated Edison 주식은 지난 1년 동안 약 7% 하락했습니다. 반면 S&P 500 지수는 거의 15% 상승했습니다. 이 하락은 또한 배당 수익률을 현재의 S&P 500보다 두 배 이상인 3.5%까지 끌어올렸습니다.

Consolidated Edison는 올해 초에 10억 달러 규모의 가속화된 주식 매입 계약을 발표하여 하락을 자본화하기 위한 한 걸음을 내디뎠습니다. 현재 시장 자본화에서 미상의 주식의 3% 이상을 다시 매입할만큼 충분한 자금을 제공합니다. 회사는 이 주식 매입을 자사의 클린 에너지 사업을 매각하여 얻은 68억 달러 중 일부를 사용하여 자금을 조달했습니다.

나머지 자금은 뉴욕/뉴저지 지역의 핵심 전기 및 가스 공공 시설의 운영을 향상시키고 배출을 줄이기 위한 회사의 투자 계획을 지원하는 데 도움이 될 것입니다. 회사는 앞으로 10년 동안 클린 에너지, 기후 저항력, 핵심 서비스 및 고객 참여 프로젝트에 걸쳐 720억 달러를 투자할 계획입니다. 이러한 투자는 수익을 증가시킬 것으로 예상되며, 이로써 Consolidated Edison은 계속해서 배당을 증가시킬 수 있을 것입니다. 이러한 명확한 성장은 Consolidated Edison을 배당 수입이 꾸준히 증가하는 매우 낮은 리스크를 가진 공공 서비스 기업으로 만듭니다.

Neha Chamaria (Brookfield Infrastructure Partners): Brookfield Infrastructure는 유틸리티 뿐만 아니라 철도 및 톨로드, 천연 가스 자산 및 데이터 인프라와 같은 유틸리티와 유사한 특성을 갖는 사업 분야에서 전 세계에 다양한 자산 포트폴리오를 소유하고 운영합니다.

이러한 모든 자산은 하나의 공통된 특징을 공유하고 있습니다. 장기적이고 종종 규제된 계약 하에 안정적인 현금 흐름을 생성합니다. Brookfield의 유틸리티, 운송 및 데이터에서 발생하는 운영 자금 중 적어도 90%는 계약 또는 규제되어 있으며, 중간 단계의 에너지에서는 80%입니다. 또한 회사는 주기적으로 성숙한 자산을 판매하여 그 수익금을 재투자하며, 안정적인 현금 흐름과 결합되어 이 전략은 Brookfield이 지금까지 대부분의 성장을 자금 자체로 지원하는 데 도움이 되었습니다.

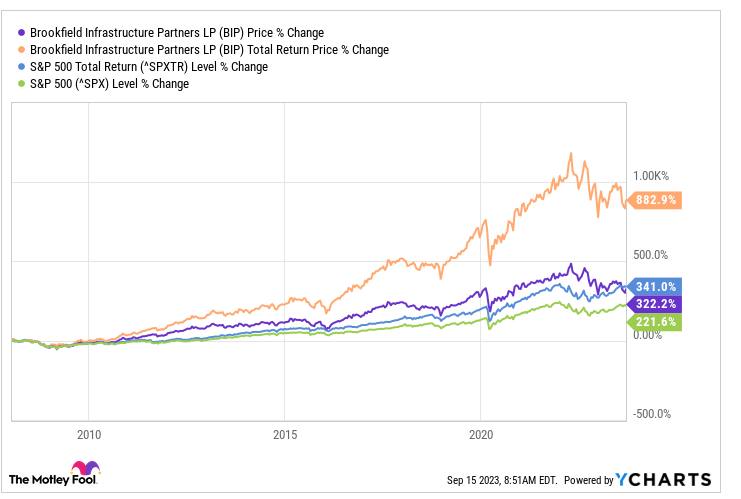

이는 견고한 비즈니스 프로필이며, Brookfield Infrastructure Partners는 2008년 Brookfield Asset Management에서 분리된 후 형성된 이후로 이를 최대한 활용해 왔습니다. 그 주가는 그 성장을 반영하고 있습니다. 그럼에도 불구하고 파트너십의 주식을 소유한 투자자들은 배당이 없었다면 지난 15년 동안 그렇게 많은 돈을 벌지 못했을 것입니다.

Brookfield Infrastructure는 2012년부터 2022년까지 연평균 9%의 복리 연평균 배당 성장을 달성했으며, 이는 유닛당 자금 운용 수익(FFO)이나 주당 수익의 11% 성장을 지지하고 있습니다. 이 배당은 곧 멈추지 않을 것입니다. 회사는 장기적으로 연간 배당 성장률을 5%에서 9%로 목표로 하고 있습니다.

그러나 FFO와 배당의 성장 잠재력에도 불구하고, 현재로서는 Brookfield Infrastructure 주식은 많은 사랑을 받지 못하고 있으며, 이 글 작성 시점 기준으로 1년 동안 약 22% 하락한 상태입니다. 그 회사의 주식인 Brookfield Infrastructure Corporation의 주식도 비슷한 비율로 하락하고 있습니다. 또한 파트너십의 유닛과 회사 주식 모두 4.8%와 4%의 높은 배당을 제공하므로, 이는 훌륭한 배당 추적 기록을 가진 매력적인 공공 서비스 기업 주식입니다.

'주식 > 배당주' 카테고리의 다른 글

| 버라이즌 (VZ) (0) | 2023.09.19 |

|---|---|

| NextEra Energy (NEE) (1) | 2023.09.18 |

| Realty Income: 합리적이지 않은 가격의 배당 (0) | 2023.09.06 |

| 200만 달러 배당 성장 포트폴리오, 주요 기술 기업 수익, Broadcom 및 SPYI (주가 지수 ETF)에 대한 Austin Hankwitz의 이야기 (0) | 2023.08.17 |

| 지금 구매할 수 있는 최고의 5개의 배당성장 주식 - 2023년 8월 (0) | 2023.08.02 |