큰 수익을 보장해주는 특정한 투자 스타일은 없지만 시장에서 전진하려는 사람들에게는 비즈니스 분야에서 수십억 달러를 벌어들인 최고의 투자자들이 사용하는 시스템을 살펴볼 가치가 있습니다.

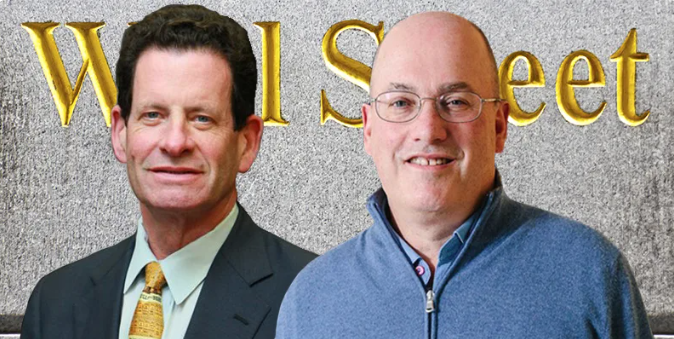

예를 들어, 포인트72 자산 관리의 창립자인 스티븐 코헨은 고위험 고수익 스타일을 선호해왔으며, 이러한 공격적인 투자 방식은 분명히 매우 효과적으로 작동한 것으로 보여져 그의 순자산 가치가 198억 달러에 달합니다.

반면에 Fisher Investments의 창립자인 켄 피셔는 시장 참가자들과 비교하여 일반적으로 알려지지 않은 정보를 식별하거나 잘 알려진 정보를 독특하고 정확한 방식으로 해석할 수 있는 능력을 바탕으로 71억 달러의 부를 축적했습니다.

성공을 향한 그들의 길이 다를지라도, 두 전략은 때로는 두 사람이 동일한 결론에 도달하게 하였으며, 두 시장 전문가의 포트폴리오에는 특정 주식이 들어가 있습니다.

이것은 투자자들의 관심을 끌 것이며, 그에 맞게 우리는 두 사람이 모두 보유한 2개의 주식을 살펴보고 그들이 왜 그런 팬인지 알아보기로 결정했습니다. 우리는 이러한 주식을 TipRanks의 데이터베이스를 통해 확인한 결과, 두 주식 모두 분석가 컨센서스에 따르면 '강력한 매수'로 평가되었습니다. 이 주식들을 강력한 매수로 평가하는 이유를 살펴보겠습니다.

첫 번째로, 부동산 투자 신탁(REIT) 부문에서 큰 이름인 American Tower입니다.

American Tower는 무선 및 방송 통신 인프라의 세계적인 운영 업체 중 하나입니다. 이 회사는 통신 업계에서 주요 플레이어이며 세포 타워, 옥상 사이트 및 기타 통신 인프라 자산의 거대한 포트폴리오를 소유하고 관리하여 무선 통신사 및 방송사에 필수적인 지원을 제공합니다. 그의 광범위한 네트워크는 미국과 다수의 국제 시장에 걸쳐 있어, American Tower를 현대 통신 생태계의 중요한 부분으로 만듭니다.

American Tower의 비즈니스 모델은 AT&T, Verizon, T-Mobile과 같은 주요 무선 통신사뿐만 아니라 라디오 및 텔레비전 방송사와 같은 다양한 임차인에게 인프라 자산을 임대하는 것을 중심으로 하고 있습니다.

이 전략은 회사가 꾸준하고 반복적인 수익 스트림을 생성할 수 있도록 했습니다. 제2분기에는 이러한 수익 스트림이 27.7억 달러에 이르며, 전년 대비 3.7% 증가하여 거리의 기대치를 5000만 달러 초과했습니다. 마찬가지로, 제2분기의 조정된 운영 자금 (AFFO)은 2.46달러로, 분석가들의 예상을 4센트 초과하였습니다.

코헨과 피셔 둘 다 여기에 큰 투자를 하고 있습니다. 제2분기에 코헨은 거의 2배의 지분을 늘렸으며, 현재 주가에서 약 1억 3600만 달러 가치의 85만 703주를 소유하고 있습니다. 피셔의 보유 지분은 더 크며, 현재 시장 가치 약 1억 9500만 달러에 해당하는 121만 9731주를 보유하고 있습니다.

그들만이 자신감을 보이는 것이 아닙니다. 골드만 삭스의 애널리스트 브렛 펠드만은 이 회사가 다른 기업과 차별화되어 있다고 지적합니다.

"AMT의 종합 협약 구조는 회사가 2023년까지 약 5%의 미국 내 유기적 성장과 장기적인 미국 내 유기적 성장 전망 (2023E - 2027E에서 평균 5% 이상)을 유지할 수 있도록 했습니다. 이는 CCI와 대조적이며, CCI는 최근 2분기 결과로 타워 코어 임대 활동에 대한 2023년 전망을 낮추었습니다. 우리는 AMT에 대해 긍정적인 입장을 유지하며, 다음 다섯 년 동안 미국 타워 운영자 중 가장 높은 미국 내 유기적 성장률 (동료 기업 대비 약 4% 대비 약 5.6%)을 기대하고 있으며, 이것은 동료들 대비 최고의 AFFO/주 성장 (약 7.5% CAGR 대비 3%에서 6%까지)을 견인할 것입니다," 펠드만은 의견을 밝혔습니다.

이러한 의견은 펠드만의 매수 평가를 뒷받침하며, 그의 232달러의 목표 주가는 주가가 1년 동안 45% 상승할 것을 시사합니다. (펠드만의 추적 기록을 확인하려면 여기를 클릭하십시오.)

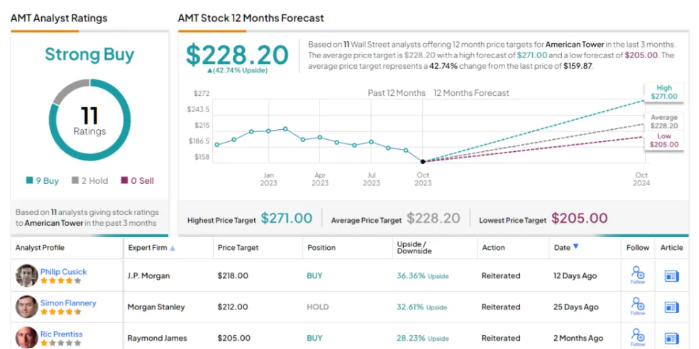

거리의 다른 곳에서는 주식이 추가로 8개의 매수와 2개의 홀드를 차지하며 강력한 매수 평가로 통합됩니다. 더 나아가, 평균 목표 주가는 주가가 1년 후에 약 228.20달러에 거래될 것을 시사하며, 추가 혜택으로 AMT는 앞으로 연간 배당 수익률 4%를 지불합니다. (AMT 주식 전망 참조)

이제 숙박 및 엔터테인먼트 세계로 이동하여, 럭셔리 리조트와 카지노로 유명한 Las Vegas Sands를 살펴보겠습니다.

이 회사는 늦은 억만장자 셸든 아델슨의 아이디어로 탄생하였으며, 라스베이거스 스트립을 호화롭고 고급스럽게 변신시키는 데 중요한 역할을 하였습니다. 그러나 2021년에 라스베이거스 소유권을 매각하면서 국제적으로 확장되었으며, 중국 마카오 (마카오 베네치아, 샌즈 마카오, 런더 마카오 포함)와 싱가포르 (마리나 베이 샌즈)에 부동산을 보유하고 있습니다.

켄 피셔는 오랫동안 여기에 큰 투자를 하고 있으며 현재 약 4억 2700만 달러 가치의 956만 7353주를 소유하고 있습니다. 스티븐 코헨은 최근 큰 투자를 하였으며, 2분기에 보유 지분을 거의 두 배로 늘렸으며 현재 1억 8000만 달러 가치의 242만 5516주를 보유하고 있습니다.

그러나 LVS 주식은 올해 하락하며, 5월 절정기로부터 30% 하락했습니다. 이 주식은 회사의 7월 2분기 결과 발표 이후에 주로 하락했습니다.

처음에는 LVS가 매출과 순이익 양쪽에서 양호한 실적을 내었음에도 불구하고 이러한 하락이 이상해 보일 수 있습니다. 수익은 지난해 동기 대비 142% 증가하여 25억 4000만 달러에 이르며, 분석가들의 예상치를 1억 6000만 달러 초과하였습니다. 또한 조정된 주당 순이익은 0.46달러로, 컨센서스 추정치를 3센트 초과하였습니다.

그러나 맥카오에서 2분기 동안 670만 명의 방문객이 있었으며, 이는 2019년 2분기에 기록된 990만 명의 방문객 중 약 68%를 차지하고 있으며, 이것은 Covid-19 팬데믹이 운영에 영향을 주기 시작하기 전의 마지막 비교 가능한 기간으로 기능합니다.

그러나 독일 은행의 애널리스트 카를로 산타렐리는 투자자들은 걱정하지 말아야 하며 장기적인 기회에 집중할 것을 권고하며 다음과 같이 말했습니다.

"우리는 현재 LVS 주식에 상당한 가치가 있다고 보며, 맥카오의 회복 트랙의 궤도에 대한 우려 중 일부는 단기적이고 중요하지 않은 데이터 포인트에 너무 많은 것으로 읽히고 있다고 생각합니다,"라고 이 5성 애널리스트는 말했습니다. "우리는 시간이 지남에 따라 이러한 상황이 정상화될 것으로 보며, LVS는 기본적으로도 가치 평가적으로도 미래에 매력적인 장기 투자 아이디어를 대표한다고 생각합니다."

그의 매수 관점을 양적으로 표현하기 위해 산타렐리는 LVS 주식에 대해 매수 평가를 내리고 $65의 목표 주가를 백업하고 있습니다. 이는 주식이 앞으로 1년 동안 45% 상승할 것을 시사합니다. (산타렐리의 추적 기록을 확인하려면 여기를 클릭하십시오.)

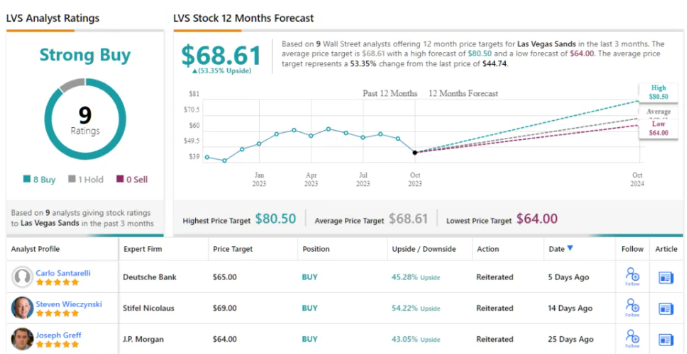

거의 모든 산타렐리의 동료들도 동의합니다. 흔들림 없이 8개의 다른 최근 리뷰 중 한 명을 제외한 모두 긍정적이며, 여기에서의 컨센서스 의견은 강력한 매수입니다. 68.61달러에 이르는 평균 목표 주가는 산타렐리의 것보다 더 긍정적이며, 1년 동안 53%의 상승 여력을 남겨두고 있습니다. (LVS 주식 전망 참조)

'주식 > 미국주식' 카테고리의 다른 글

| "Tyson Foods: 취약한 제 4 분기 실적이 소모적인 배당 증가를 압도한다" (1) | 2023.12.17 |

|---|---|

| "Realty Income: 거대한 가치를 창출하는 훌륭한 Spirit Realty 거래" (0) | 2023.11.01 |

| 찰리 멍거는 "큰 돈은 매입과 매각에 있지 않고 기다림에 있습니다"라고 말합니다. — 높은 수익은 실제로 높은 노력을 필요로하지 않습니다. (0) | 2023.10.10 |

| Insulet CFO가 사임하여 3M의 의료 사업 부문에 합류할 예정입니다. (1) | 2023.10.04 |

| FDA가 업데이트된 코로나 백신을 승인한 후 Pfizer 주식은 사야 할 가치가 있을까요? (0) | 2023.09.23 |