- 고배당 주식은 일반적으로 시장을 능가하는 수익을 제공하는 역사를 가지고 있습니다.

- 3M과 버라이즌은 다우존스에서 가장 높은 배당 수익률을 제공하는 두 가지 주식 중 하나입니다.

- 현재 이 중 하나의 배당 주식이 훨씬 더 나은 구매입니다.

https://link.coupang.com/a/btErde

COUPANG

쿠팡은 로켓배송

www.coupang.com

"이 포스팅은 쿠팡 파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다."

이 두 개의 고배당 다우존스 주식 중에서 더 나은 구매로 두드러지는 것이 있습니다.

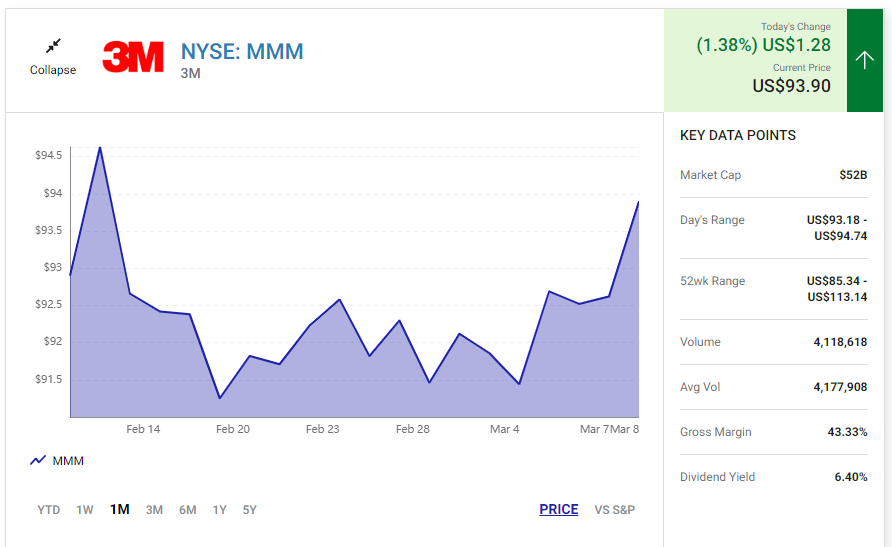

고배당 주식 시장에서 최근 몇 년간 3M Company (MMM 1.38%)과 Verizon Communications (VZ -0.05%)은 상당한 관심을 받고 있는데, 이는 옳은 선택입니다. 두 주식 모두 6.5%를 넘는 수익률을 제공하며 강력한 브랜드 인식을 자랑하며 다우존스 산업평균의 구성원입니다.

이제 이 두 고배당 다우존스 주식 중에서 현재 더 나은 구매는 무엇일까요? 우리는 각각의 가치 제안을 분석하여 알아보겠습니다.

3M 매수 시나리오

3M 회사는 재료 과학 분야에서의 전문성으로 유명하며, 100년 이상의 배당 배부 경력을 자랑하며 64연속년 동안 지속적으로 배당을 증가시켜 왔습니다. 회사의 주식은 현재 9.7배의 미래 수익에 대한 가치로 평가되어 있으며, 이는 배당 그룹의 평균 배당 배수인 29보다 현저히 낮은 수준입니다.

고배당의 지속 가능성 측면에서, 3M의 지난 일년간의 배당 지급 비율은 61.6%로, 다른 대형 기업들과 비교했을 때 상당히 높은 수준입니다. 또한, 지난 5년간의 배당 증가율은 겨우 0.9%로, 최고 수준의 배당 성장 주식의 평균인 6.2%에 못 미치는 수준입니다.

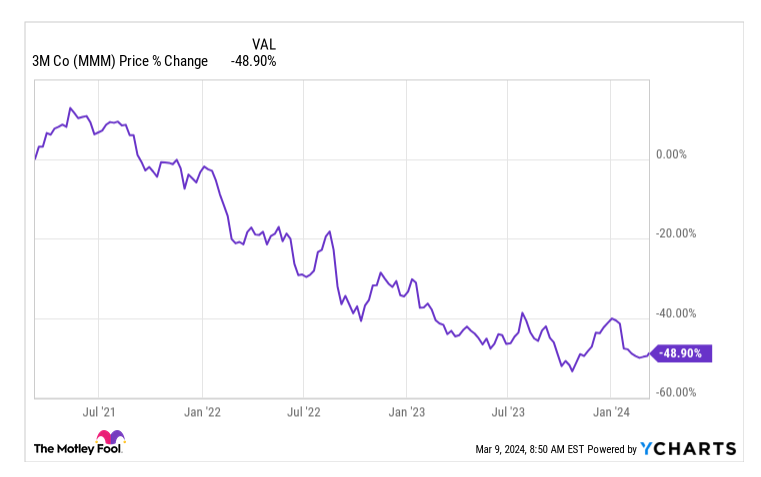

3M은 6만 개가 넘는 제품 포트폴리오와 재료 과학 분야에서의 무난한 혁신 기록을 보유하고 있습니다. 그러나 최근 3년간 3M의 주가는 상당한 동요를 겪었습니다. 공공 급수 시스템과 Combat Arms 이어 플러그와 관련된 사건으로 인한 법적 책임이 주식 가격의 엄청난 48.9% 하락에 기여했습니다.

게다가, 3M은 다음 달에 가장 안정적이고 수익성 높은 부문 중 하나를 독립적인 의료 업체인 Solventum으로 분리하는 과정에 있습니다. 이 결정에는 장점이 있지만, 투자자들에게 일정한 정도의 불확실성을 도입합니다. 이를 강조하기 위해, 3M의 주식은 2022년 7월에 분할 계획이 발표된 이후 26%나 큰 폭으로 하락했습니다.

전반적으로, 3M의 주식은 매력적인 가격에 거래되고 있으며, 특히 이러한 견고한 배당 수익률과 일관된 배당 증가 이력을 가진 기업에 대한 것입니다. 그러나 현재의 법적 도전과 임박한 의료 부문 분할은 상당한 불확실성을 가지고 있습니다. 이러한 장애물을 극복하는 것은 3M의 잠재적인 회복 가능성을 배제하지 않지만, 몇 년이 걸릴 수 있습니다.

버라이즌 매수 시나리오

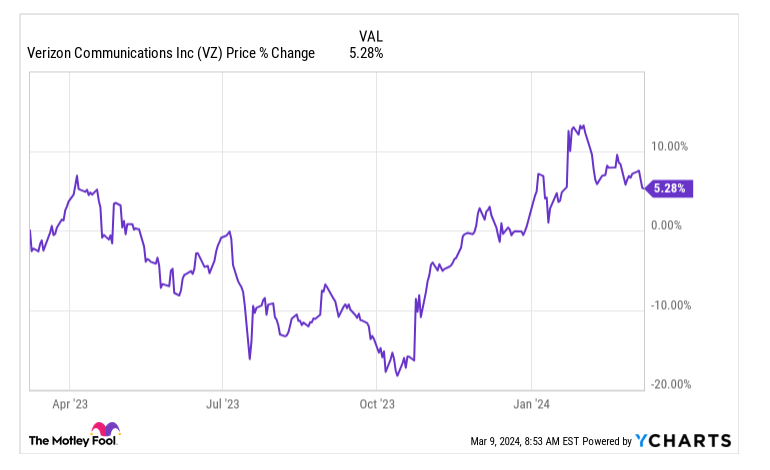

버라이즌 커뮤니케이션은 미국 이동통신 네트워크 시장에서 중요한 역할을 하는 통신 거대기업입니다. 이 회사는 최고 수준의 서비스 품질과 광범위한 커버리지를 보장하기 위해 5G 및 광섬유 인프라에 상당한 투자를 하고 있습니다.

현재 버라이즌의 주식은 예상 수익에 비해 매력적인 8.6배의 가격에 거래되고 있어, 다우존스 내에서 가장 매력적인 가치 투자 중 하나로 위치하고 있습니다. 또한 이 주식은 6.7%의 견고한 배당 수익률을 제공하지만, 배당 지급 비율이 96%로 매우 높은 것은 지속 가능성 측면에서 우려스러운 요소입니다.

지난 5년 동안 버라이즌의 배당은 연평균 복리 성장률이 2%로 선진 배당 성장 주식에 비해 겸손한 수준이지만, 3M의 성장률을 크게 능가합니다. 또한 지난 12개월 동안 이 주식은 존경받을 만한 5.3%의 수익을 올렸습니다.

버라이즌은 고객에게 높은 품질의 서비스를 유지하기 위한 노력의 일환으로 업계 평균을 상회하는 매출 성장을 경험하고 있습니다. 월스트리트 분석가들은 이 회사가 다음 몇 년 동안 낮은 단일 숫자의 매출 성장을 달성할 것으로 예상하며, 이는 미국 무선 통신 산업의 예상 성장률인 0.7%를 넘을 것으로 예상됩니다.

버라이즌은 급속한 성장을 이루는 회사는 아닐 수 있습니다. 그러나 풍성한 배당과 강력한 성과, 중요한 산업에서의 확립된 위치는 이 회사의 재무 전망이 비교적 안정적임을 시사합니다.

판단은 다음과 같습니다.

이 고배당 주식의 대결에서 버라이즌이 손쉽게 우승합니다. 이 통신 거대기업은 핵심 가치 제안과 배당 프로그램에 대한 의문점이 훨씬 적습니다.

3M은 잠재적으로 장기 투자자에게 흥미로운 반대 매수 대상이 될 수 있지만, 소득 투자자에게 버라이즌만큼의 안전성을 제공하지 않습니다. 이 안전성 요소는 버라이즌의 주식 성과로 더욱 강조됩니다: 3M의 주식은 하락 추세를 보이는 반면, 버라이즌은 지난 1년 동안 꾸준한 상승을 보여주고 있습니다.

'주식 > 미국주식' 카테고리의 다른 글

| 미국 FDA 패널, J&J 및 Bristol Myers의 CAR-T 치료제 확대 사용을 지지 (0) | 2024.03.16 |

|---|---|

| 애플, 중국 매출에 대해 투자자를 속인 혐의로 4억 9천만 달러 배상하기로 합의 (1) | 2024.03.16 |

| 화이자: 드디어, 사야할 가치 있는 배당 주식 (1) | 2024.02.25 |

| Pfizer: Catalyst 부족으로 가격이 저렴한 주식 (0) | 2024.02.19 |

| T. Rowe Price Group Inc (TROW)의 해석: 전략적 SWOT 통찰력" (0) | 2024.02.17 |