- 나이키는 운동화 및 운동 의류 시장에서 선두 기업입니다.

- 이러한 시장은 적어도 2029년까지 성장할 전망이며, 주로 여성들이 이 공간에 더 많이 참여하는 영향으로 주도됩니다.

- 나이키는 검증된 사업 모델을 가지고 있으며 장기간 동안 지배할 수 있는 입지에 있습니다.

- 주된 리스크는 혁신을 하지 않거나 경쟁에 따라 발전을 계속하지 못할 경우에 나이키가 고통을 겪을 수 있거나, 다음 몇 년 동안 수익을 더욱 증가시키기 위한 효율성을 위한 시도가 실패할 경우입니다.

- 나는 나이키의 주가의 공정 가치를 약 105.45달러로 계산했으며, 현재 이 회사가 약간 저평가되어 있는 것으로 생각합니다.

소개

나이키(NYSE:NKE)는 그들의 이름을 듣는 순간 거의 모든 사람(얼마나 투자 경험이 있든지)이 그들이 누구이며, 그들이 무엇을 하는지, 어떻게 돈을 벌어들이는지를 이해할 수 있는 희귀한 기업 중 하나입니다. 이것은 몇 년 동안 세계에서 가장 큰 스포츠 신발/의류 판매업자로 성장하면서 구축한 강력한 브랜드 평판 때문입니다 - 그리고 의류를 판매하는 사업은 본질적으로 이해하기 어렵지 않습니다.

그러나 이해하기 어려운 것은 정확히 나이키가 장기적으로 어디로 향하고 있는지, 그리고 현재의 재무 상태를 기반으로 한 현재 가치평가가 합리적인지입니다. 이 회사는 현재 가격 범위에서 좋은 거래라고 말하는 것을 몇 차례 X(이전의 트위터)에서 본 적이 있습니다. 그래서 재무 분석 부츠를 신고 조사한 결과, 나이키의 기본 요소들은 장기적으로는 확실히 성공할 것으로 예상되지만, 여기서 은밀한 커브볼은 현재 순환에 따라 나이키의 가치 평가가 당장 매력적이지 않을 수 있다는 것이었습니다. 따라서 나이키는 특정 조건을 갖춘 매수 대상입니다.

나이키의 기회는 무엇인가요?

간단히 말하면, 나이키는 신발, 의류 또는 액세서리/장비와 같은 운동 관련 제품을 생산하고 판매합니다. 그들은 "나이키 다이렉트 오퍼레이션(NIKE direct operations)"이라고 부르는 이들의 플랫폼을 통해 이를 수행합니다 - 이는 그들의 소매점과 전자상거래 플랫폼의 조합입니다. 이 플랫폼을 사용하여 제품을 도매로 판매하거나 다른 유통 업체에 판매합니다.

따라서 그들의 사업 모델에는 몇 가지 성장 벡터가 있습니다. 가장 명백한 것은 운동화에 대한 수요의 증가입니다. 이것은 나이키의 핵심 사업이며 전체 매출의 약 68%를 차지합니다. 2022년 말에는 글로벌 운동화 시장이 약 1330억 달러로 추정되었으며, 2030년까지 4.9%의 연평균 성장률(CAGR)로 1,960억 달러에 이를 것으로 예상됩니다. 이것은 세계에서 가장 높은 성장률은 아니지만, 나이키가 매년 존경할 만한 비율로 매출을 성장시킬 충분한 요인입니다. 그러나 이 범주에서 가장 필요한 것은 혁신입니다. 나이키가 혁신을 통해 계속해서 주목받기 위해 각 해에 신발을 개선해야 합니다. 그런 면에서 그들은 매우 잘 해내고 있습니다. Q3 컨퍼런스 콜에서 그들은 Ultrafly 러닝화, 3가지 축구화 (팬텀 부츠, 템포, 머큐리얼)의 성공, 그리고 북미에서 이제는 2위 브랜드가 된 Jordan 브랜드의 성장을 언급했습니다.

다음 기회는 전세계 운동 의류 시장에서 찾을 수 있으며, 이는 그들의 매출의 28%를 차지합니다. 이 시장은 2021년 기준으로 3,030억 달러로 추정되었으며, 2028년까지 5.8%의 연평균 성장률(CAGR)로 4,500억 달러에 도달할 것으로 예상됩니다.

한번 더, 이 CAGR은 기쁨의 이유가 되기에는 충분하지 않지만, 여전히 나이키가 매출을 성장시킬 충분한 힘을 가지고 있습니다. 그러나 더 흥미로운 점은 나이키가 그들 사업의 여성 부문에 중점을 두고 있다는 것입니다. 나이키는 약 90억 달러의 사업이 여성 제품에 기인하며, 회원 중 40%가 여성 고객이라고 추정하고 있으며, 이 수치는 여전히 증가하고 있으며 언젠가는 남성을 앞지를 것으로 생각됩니다. 이게 왜 흥미로울까요? 첫째, 여성 운동화 시장은 현재 남성 시장보다 더 빠르게 성장하고 있지만 사실 2030년까지는 남성 시장을 앞지를 것으로 예측되고 있습니다.

여성 운동 의류 시장에서는 더 좋은 상황을 볼 수 있습니다. 이 시장은 전세계 매출의 60%를 차지할 뿐만 아니라 남성 부분보다 훨씬 높은 연평균 성장률(CAGR)로 성장할 것으로 예상되며, 이는 나이키가 활용할 것으로 예상되는 사실입니다. 전세계 여성 운동 의류 시장은 2023년부터 2028년까지 6.4%의 CAGR로 성장할 것으로 추정되며, 이는 남성 시장이 2028년까지 4.8%의 CAGR로 성장할 것으로 예상되는 것과 비교됩니다. 나이키는 또한 최근 컨퍼런스 콜에서 여성 사업이 지난 3년간 평균으로 높은 단일 자릿수로 성장했다고 언급했습니다. 이에 더해, 그들은 레깅스인 Zenvy, Go, 그리고 Universa가 이제 100달러를 넘는 가격으로 팔리고 있다고 언급했습니다. 나이키는 자신들의 시장을 매우 잘 이해하고 수익과 이익을 동시에 키우기 위한 조치를 취하고 있는 것으로 분명합니다.

마지막으로, 난 이 수익이 미래에 상당한 폭으로 향상될 것으로 기대합니다. 이는 앞으로 3년 동안 누적 20억 달러를 절약하기로 발표한 계획 때문이며, 나는 이를 간단함의 측도로 증가하는 3억 3천 3백만 달러의 절약으로 분할하기로 결정했습니다. 내 기대는 나이키의 이익 마진이 2025회계연도부터 전반적으로 향상되기 시작할 것이라는 것입니다.

그들의 마지막 기회는 전자상거래 플랫폼과 관련이 있습니다. 소비자는 명백하게 온라인 쇼핑으로 향하고 있으며, 전세계 전자상거래 수익은 2028년까지 8.95%의 연평균 성장률(CAGR)로 성장할 것으로 예상됩니다. 나이키는 현재 이 트렌드를 활용하고 있습니다. 예를 들어, 나이키 브랜드 디지털 매출은 2023회계연도에 전체 매출의 약 25%를 차지했으며, 전년대비 24% 증가했습니다. 내 기대는 전반적으로 언급한 어려운 비교로 인해 2024회계연도의 디지털 매출이 상대적으로 약하게 나타날 것이지만, 2025년 이후에는 시장 확장으로 이 지표에서 건강한 성장이 나타날 것으로 예상됩니다.

나이키에 대해 좋아하는 한 가지는 그들이 운동 선수와 협찬 및 파트너십을 체결하는 능력입니다. 지난 분기에만 Kelvin Kiptum이 마라톤 세계 기록을 달성하고 LeBron James가 NBA 토너먼트 챔피언십에서 그의 팀을 이끌었습니다 - 두 경우 모두 나이키 제품과 유명한 나이키 틱 아이콘을 착용했습니다. 이러한 협찬은 값싼 것이며 물론 매출을 증가시킬 것입니다. 그러나 반대로 유명한 선수가 나이키와 공식적으로 이별하기로 결정할 때 발생하는 나쁜 홍보도 있습니다. 최근의 예로는 몇 주 전 타이거 우즈가 나이키와 이별한 경우가 있습니다. 이별은 우호적이었지만, 특히 하드코어 타이거 우즈 팬들에게는 나이키에 어떠한 도움도 되지 않았을 것입니다. 그러나 전반적으로 나이키가 이 기회를 활용하는 이점이 단점 리스크를 훌륭하게 상회합니다.

나이키의 경영진은 경험이 풍부하고 충성스러운 팀으로 이루어져 있습니다. 존 도나호는 2020년부터 나이키의 사장이자 최고경영자(CEO)로 임명되었으며, 2014년부터 이사회의 일원으로 활동하고 있습니다. 이전 CEO이자 대표이사인 마크 파커는 현재 이사회의 일원으로 활동하며, 사외 이사로서 역할을 하고 있습니다. 이사회에는 애플의 CEO로 많은 사람이 인정하는 팀 쿡과 같이 아주 큰 이름들이 있습니다. 전반적으로 타고난 재능이 있어 나이키를 올바른 방향으로 이끌 수 있습니다.

나이키의 재무상태

나이키의 재무 상태는 좋습니다. 2023회계연도 기준으로 약 49억 달러의 자유 현금 흐름(FCF)과 1주당 3.23달러의 일반적인 회계 원칙(GAAP) EPS를 기록했습니다. 나는 이들 지표 중 어느 정도를 올해에도 뛰어넘을 것으로 기대하지만, 얼마나 뛰어넘을지는 아직 알 수 없습니다. 나는 그들의 2024회계연도에 대해 순익이 약 10% 정도 늘어날 것으로 예상합니다. 하지만 지난 해의 9.65%의 매출 성장이 그들에게 굉장히 어려운 비교를 제공하기 때문에 매출 성장은 상당히 약할 것으로 예상됩니다 - 특히 이것이 그들의 시장의 연평균 성장률보다 큰 경우입니다(앞에서 보여준 것처럼).

다음 분기도 장기적으로는 20억 달러를 절약할 계획이기 때문에 비즈니스를 효율적으로 정비하려는 목적으로 발표한 세금 전 구조조정 비용 약 4억 달러에서 4.5억 달러까지는 별로 좋지 않을 것으로 예상됩니다. 그러나 단기적으로는 불편할 것입니다. 그러나 최근 분기에 대해서는 효율성 측면에서는 분명히 좋았습니다. 그들은 1주당 1.03달러의 GAAP EPS를 보고 전년 대비 21% 증가했습니다. 또한 영업이익 마진이 170bps 확장된 것을 보니, 그들이 더 효율적인 비즈니스가 되기를 원한다는 의지를 보여주고 있습니다.

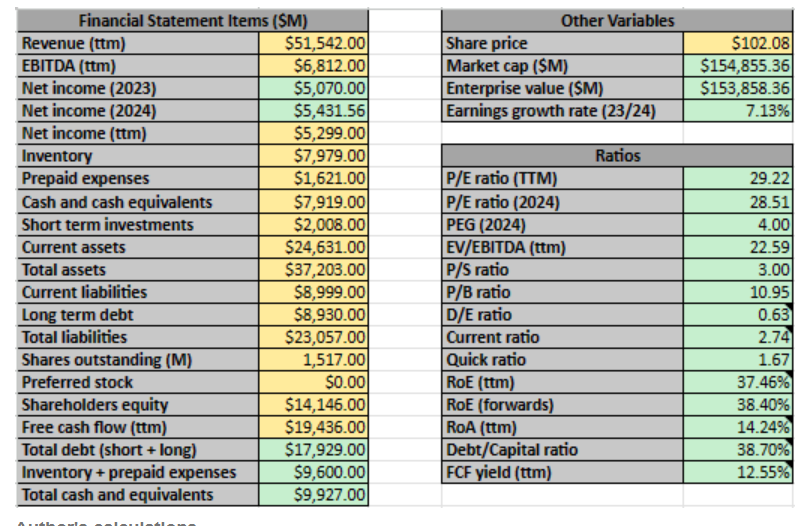

나이키의 재무상태도 괜찮습니다. 현금 및 현금성 자산으로 약 99억 달러, 장기 부채로는 약 89억 달러가 있습니다. 아래 스크린샷에서 나타난 재무 비율에 대해 얘기하면... 말 그대로 흥미롭습니다. 나이키는 RoE, FCF 수익률, 현재/빠른 비율 및 D/E 수익률과 같이 매우 좋은 지표를 생성하고 있습니다. 그러나 PEG와 P/B 비율과 같이 실제로는 그렇게 좋지 않은 몇 가지 지표도 있습니다. 전반적으로 혼합된 결과이지만, 특별한 빨간 깃발은 없습니다. 단지 주의해야 할 몇 가지 사항이 있습니다:

그들의 trailing P/E 비율을 보면, 현재 29.2 정도로 공정한 가치에 위치하고 있습니다. 이를 통해 이 비율은 일반적으로 25에서 35 사이에서 거래된다는 것을 알 수 있습니다. 다음 몇 분기 동안 나이키의 순익을 향상시킬 예정이기 때문에 현재 이 비율은 매력적일 수 있습니다.

EV/EBITDA 비율도 비슷한 이야기를 하고 있습니다. 현재 22.6에 위치하고 있으며, 이는 나이키가 일반적으로 거래되는 역사적 범위인 20에서 30 사이에서 낮은 쪽에 있습니다. 그러나 예정된 비용 절감으로 인해 다가올 분기에 조금 더 낮아질 수 있습니다.

나이키의 내재 가치

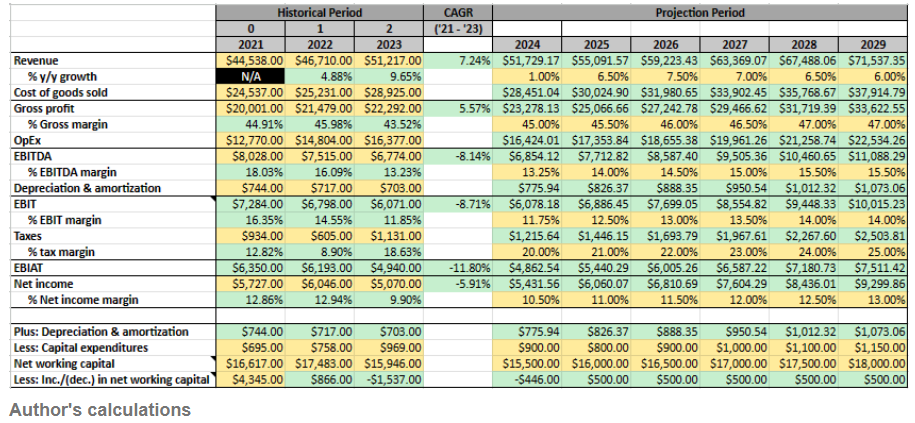

평소처럼 나이키의 주당 공정 가치를 결정하기 위해 세 가지 다른 접근 방식을 채택하기로 결정했습니다: 순이익 분석, EV/EBITDA 분석 및 DCF 분석. 그러나 먼저 아래의 재무 예측을 확인하고 간단히 논의하겠습니다:

역사적 재무 및 예측

앞서 언급한대로, 나는 2024회계연도의 매출 성장이 둔화될 것으로 예상하고, 그 후 2025회계연도로 진입하면서 재가속될 것으로 생각합니다. 나는 이것이 10년 말쯤에는 그들의 시장의 CAGR과 더 일치하도록 둔화될 것으로 예상합니다. 나는 또한 다음 몇 년 동안 비용 절감 조치가 본격적으로 적용되면 계속된 마진 확대가 예상될 것으로 생각합니다. 나이키는 누적 절감으로 20억 달러를 목표로 하고 있으므로 나는 이를 간단히 매년 누적되는 3억 3천만 달러의 블록으로 분해하기로 결정했습니다. 그러나 나이키는 역사적으로 순익에서 13%의 마진을 기록한 적이 있지만, 이를 꾸준히 유지하는 데 어려움이 있었으며, 14% 범위의 두 번의 연속 분기를 가진 적이 없습니다. 따라서 효율성 미션이 역사적인 수익성을 가져올 수 있지만, 먼저 그것을 입증하지 않고 예측하는 것은 실수일 것이라고 생각합니다.

CapEx는 나이키가 비용을 줄이기 위한 계획의 일환으로 다음 몇 년 동안은 감소/지속적으로 머물 가능성이 있지만, 그 후에 다시 증가할 것으로 예상됩니다. 나는 또한 나이키가 현금을 늘릴 때 순운전자본이 안정적으로 증가할 것으로 생각합니다.

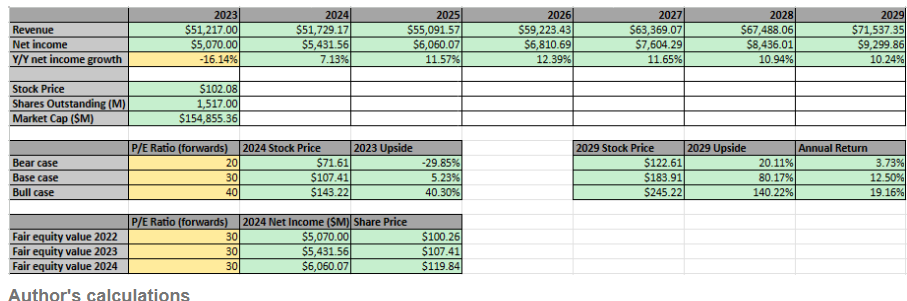

순이익 분석

나는 위의 예측을 기반으로 아래 순이익 분석을 수행했습니다:

내가 수행한 연구에 따르면, 나이키의 기본 사례 전방 P/E 비율은 약 30 정도여야 할 것으로 예상됩니다. 이는 앞서 언급한 25에서 35의 범위 내에 있지만, 나는 이것이 분명히 프리미엄 평가라고 믿습니다. 첫째로, 나이키는 분명히 향상된 효율성으로 몇 년 내에 순이익을 향상시킬 것이며, 둘째로, 잘 운영할 수 있다는 것을 입증한 기업들은 일반적으로 프리미엄으로 거래하기 때문입니다.

2024 FY의 나머지 부분은 이전에 언급한 대로 좀 힘들 것이지만, 그들은 대략 54억 달러 정도를 달성할 것으로 예상되므로, 이는 올해의 공정 가격이 107.41달러가 될 것이며, 현재 가격으로부터 5.23% 상승입니다.

또한, 내 예측이 정확하다면 30 P/E는 주가가 2029년까지 183.91달러에 이를 수 있도록 할 것입니다. 이는 5년 동안 80.17%의 수익을 의미합니다.

EV/EBITDA 분석

나는 앞서의 예측을 기반으로 아래 EV/EBITDA 분석을 수행했습니다:

나는 나이키에 대한 공정한 EV/EBITDA를 25로 결정했습니다. 이는 앞서 언급한 20에서 30의 범위 중간에 위치합니다. 다시 말해, 나는 이것이 이유가 있는 프리미엄으로 거래되고 있다고 믿습니다 - 당신은 미래에 계속해서 성과를 내겠다고 기대되는 견고한 회사를 구매하고 있습니다.

이에 따라, 2024년에 예상되는 EBITDA를 기반으로 한 나이키의 공정 가치는 주당 약 113.69달러가 될 것입니다. 나는 또한 EV/EBITDA에 대한 소량의 민감도 분석을 수행했는데, 이는 이것이 20에 더 가깝다고 생각한다면 합리적일 것으로 생각됩니다. 개인적으로 나는 수익성이 크게 증가할 것으로 기대하지 않는 이상 30에 더 가까워지는 것을 정당화하기 어려울 것으로 생각합니다.

또한, 내 예측이 정확하다면, 주가가 2029년까지 183.92달러에 이를 것으로 시사됩니다. 이는 내 이전 순이익 분석에서 예측한 2029년 숫자와 거의 동일합니다.

DCF 분석

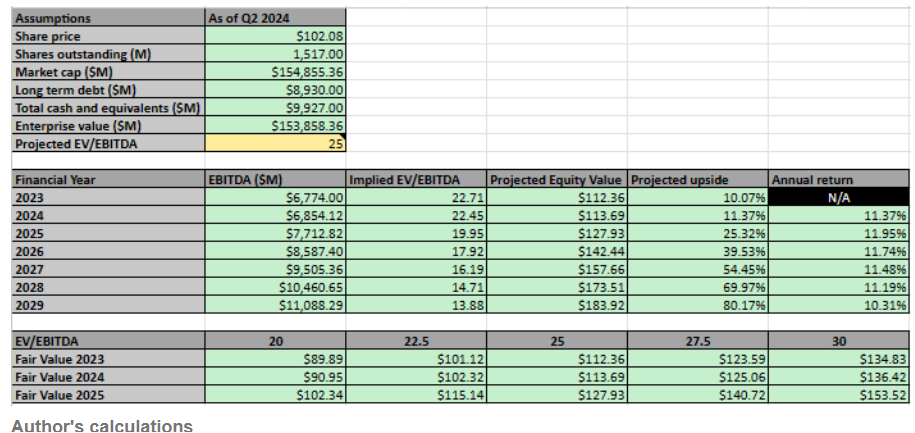

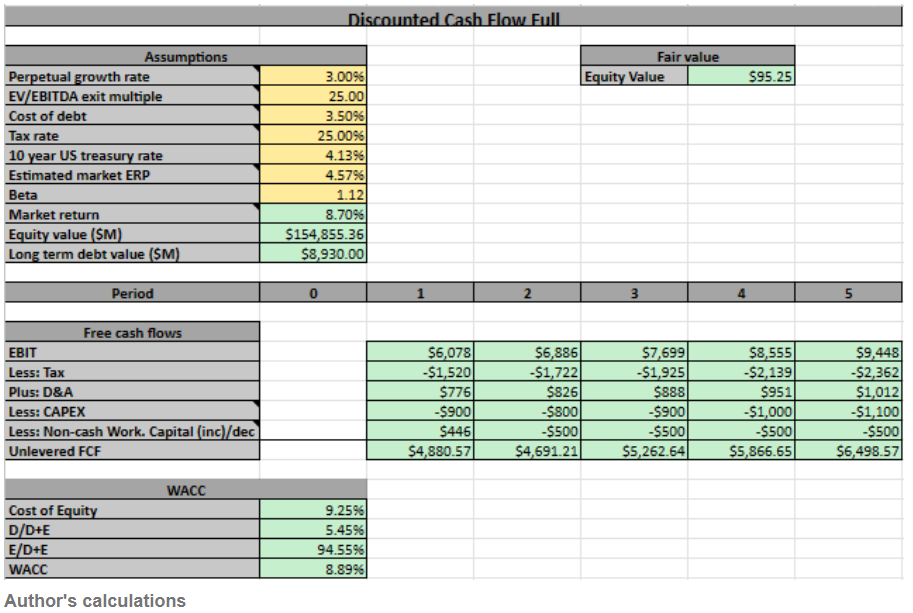

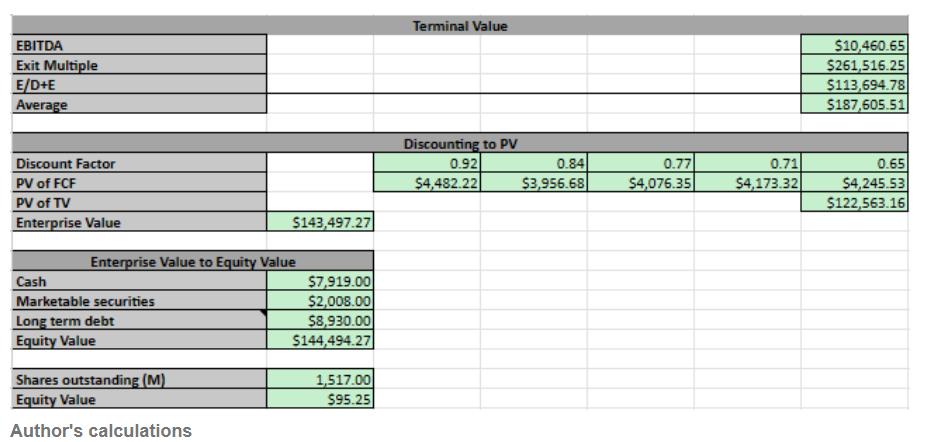

나는 앞서의 예측을 기반으로 아래 DCF 분석을 수행했습니다. 주의할 점은 EV/EBITDA 종료 배수 방법과 WACC 방법의 평균을 사용하여 종료 가치를 계산했습니다:

나는 나이키에 대해 3%의 영구 성장률을 사용하기로 결정했습니다. 이는 평균 인플레이션률과 GDP 성장률인 2.9%와 3.2% 사이에 위치합니다. 또한 EV/EBITDA 종료 배수로 25를 적절하다고 판단했으며, 이는 주로 내 EV/EBITDA 분석에서 언급한 이유와 일치합니다. 나이키의 최신 10-K에서 채무 비용을 계산하고 2분기 추가로 인한 여유 마진으로 약 0.5%를 더했습니다. 보수적인 가정으로 25%의 유효한 세율을 사용했으며, 현재 글 쓰기 시점에서 4.13%인 10년 미국 국채 금리를 위험 없는 금리로 선택했습니다.

나이키의 현재 합의된 베타는 다양한 금융 서비스에 따르면 1.12이며, 시장 수익률은 현재 약 4.57%인 위험 프리 금리와 시장 ERP의 조합입니다.

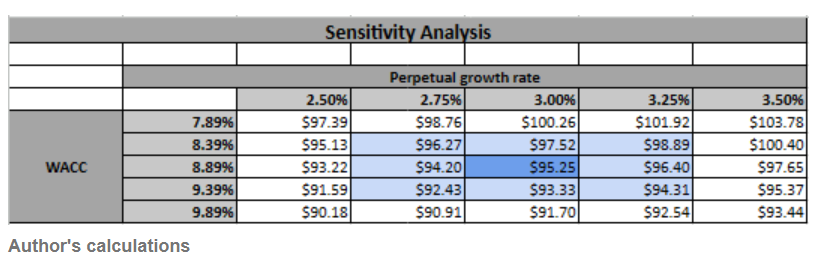

나는 수치를 약간 조정하고 싶다면 아래 민감도 분석을 수행했지만, 현재 상태를 유지하는 것이 좋다고 생각합니다:

이러한 수치를 사용하여 공정한 주가를 약 95.25달러로 계산했습니다. 나는 이것이 합리적이며 보통의 범위를 벗어나지 않는 것으로 생각합니다. 단, 현재 가격에서의 하락을 시사하지만.

나는 수치를 약간 조정하고 싶다면 아래 민감도 분석을 수행했지만, 현재 상태를 유지하는 것이 좋다고 생각합니다:

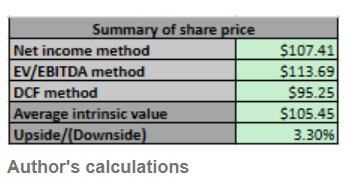

평균 주가

아래 스크린샷에 따르면 이 3가지 방법의 평균은 $105.45로 공정한 주가를 나타냅니다. 현재 주가 대비 3.30%의 상승을 나타내므로 나이키는 약간 저평가되어 있으며, 따라서 매수할 가치가 있다고 할 수 있습니다.

위험 요인

가장 명백한 위험은 나이키의 효율성 비용이 계획대로 작동하지 않을 경우입니다. 그들은 다음 3년 동안 20억 달러의 절감을 약속했는데, 이를 지키지 못하거나 더 나쁜 경우 - 어떤 효율성 노력도 제공하지 않는다면 주식은 예상대로 성과하지 않을 것입니다.

다음으로 주요 위험은 나이키가 혁신하지 않고 경쟁에서 뒤처지는 것입니다. 나이키는 이미 지난 몇십 년 동안 혁신하고 주요하게 남아있는 능력을 입증했기 때문에 이를 믿기 어렵게 느껴집니다.

다른 가장 명백한 위험은 내 분석 때문에 발생하는데, 3.3%의 상승은 안전 마진이 없습니다. 일반적으로 나는 주식이 예상치 못한 상황에 대비하여 최소 10%의 상승을 가지고 있기를 선호하며, 30% 이상인 경우에야 정말로 흥미를 갖기 시작합니다. 반면에 3.3%는 실수의 여지를 거의 남겨두지 않습니다. 나이키가 몇 가지 숫자에서 실수한다면 그 상승은 쉽게 하락으로 전환될 수 있습니다.

결론

이건 평가를 결정하기 어려운 주제였습니다. 나는 홀드와 바이 사이에서 고민했지만, 결국 바이 평가가 승리했습니다. 이 결정의 주요 이유는 나이키가 견고한 사업 모델과 신뢰할 수 있는 기업의 역사를 가지고 있기 때문입니다. 또한 배당을 지급하므로 자본에서 극단적인 하락을 경험하지 않을 배당 플레이를 찾고 있다면 나이키는 가치 있는 옵션이 될 것입니다. 모든 이는 장기적인 전망을 가지고 있고 단기적인 변동을 걱정하지 않는다면 더욱 부합합니다.

나이키는 약 105.45달러의 가치가 있어야 하지만 주식에 안전 마진이나 상승 잠재력을 원한다면 조금 기다리는 것이 좋을 것입니다. 예를 들어, 나는 나이키 주식을 보유하고 있지 않지만 나이키가 90달러 전후에서 의미 있는 하락을 보이면 몇 주를 사는 것을 고려할 것입니다. 그러나 그 하락이 없이 나이키 주식이 여기서만 상승한다면 그것도 괜찮습니다. 다시 말해, 주식을 소유하지 못할 가능성에 대해 괜찮다면 가능한 하락을 기다리는 것이 현명한 결정이 될 것입니다.

주요 리스크 중 하나는 Nike가 혁신을 유지하지 못하고 경쟁사에게 시장 점유율을 잃는 것입니다. 리스크 섹션에서 언급한 대로 이는 발생 가능성이 낮다고 생각합니다. Nike는 시간이 지남에 따라 운영 및 성과를 잘 보여준 바 있으며, 현재의 미래가 다를 이유가 없다고 생각합니다.

향후 몇 년 동안 돈을 넣어 수익을 올리고 싶다면 Nike는 좋은 선택지입니다. 2004년 이후로 매년 배당 지급을 증가시키고 있는 점은 수입과 안정성을 찾는 투자자들에게 매력적일 수 있습니다. Nike의 강력한 브랜드, 전 세계적인 영향력 및 다양한 제품 라인은 장기 투자로의 매력을 높이고 있습니다.

주식을 가능한 좋은 시점에 모니터링하고 투자 전략에 부합하는 시기를 평가하는 것은 현명한 접근 방식입니다. 개발 상황을 계속 주시하고, 시장 동향을 평가하면 투자 포트폴리오의 일환으로 Nike와 연결할 기회가 생길 수 있습니다.

'주식 > 미국주식' 카테고리의 다른 글

| T. Rowe Price Group Inc (TROW)의 해석: 전략적 SWOT 통찰력" (0) | 2024.02.17 |

|---|---|

| 렌징 주주서한 (2) | 2024.01.28 |

| 변동성은 우리가 지불하는 대가입니다 (0) | 2024.01.18 |

| "역사가 말하는 나스닥의 2024년 성공. 영원히 보유할 1개의 인공지능(AI) 주식분할 주식" (1) | 2024.01.14 |

| Pfizer (PFE)가 전체 시장보다 더 많이 하락한 이유 (1) | 2024.01.10 |